C’est un établissement financier assez particulier qui devrait inaugurer les émissions sur le marché obligataire en 2022. Il s'agit du Fonds d'équipement communal (FEC) qui vient d'obtenir le visa du gendarme boursier pour un emprunt d’un milliard de dirhams, à lancer dès le 1er jour ouvrable de la nouvelle année.

«La dernière sortie du Fonds sur le marché obligataire avait été bouclée de justesse en décembre 2019», se souvient ce conseiller financier. «C’est à peine si les 2 milliards proposés ont été levés. C’est d'ailleurs la raison pour laquelle le FEC se contente aujourd'hui de lever un milliard de dirhams seulement, sachant que la crise de liquidité se fait toujours sentir sur le marché», poursuit cet interlocuteur, qui ne parie pas sur un rush des souscriptions. Pourtant, la solvabilité de la signature FEC est réelle, au regard de son modèle économique typique…

Une banque spécialePlacé sous la tutelle du ministère de l’Intérieur, cet établissement public est une banque exclusivement dédiée aux collectivités territoriales. «Construction ou mise à niveau d'infrastructures sportives, éducatives ou culturelles, éclairage public et aménagement de l’espace urbain, désenclavement rural ou de zones d’activité économique… Il n’y a quasiment pas un seul projet de développement local structuré dont le montage financier n’inclut pas un prêt du FEC», explique un fin connaisseur de cette institution.

Lire aussi : Les collectivités territoriales dégagent un excédent de 5,2 milliards de DH au premier semestre 2021

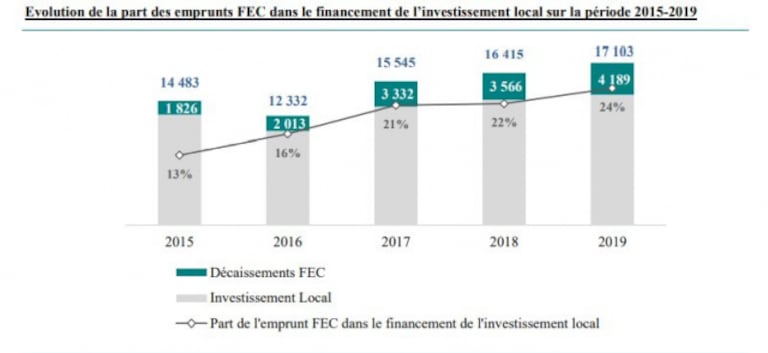

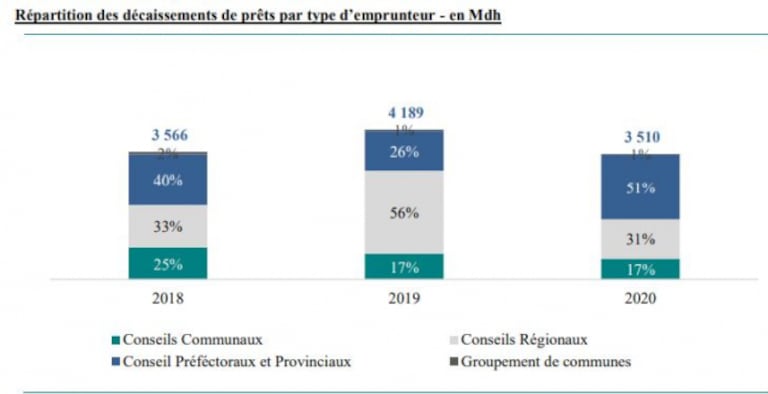

Un chiffre en dit long sur la précieuse contribution de cet organisme dans ces projets essentiels pour l’amélioration du cadre de vie des citoyens: 18% des dépenses d'investissement des collectivités territoriales, sur les cinq dernières années, sont couverts par des emprunts mobilisés auprès du FEC. Rien qu’en 2020, le fonds «a participé au financement de 158 projets au profit de différentes catégories de collectivités territoriales et couvrant différents secteurs d’infrastructures et de superstructures tant en milieu urbain que rural, totalisant un volume de décaissements de prêts de l’ordre de 3 510 millions de dirhams», comme l’indique d’ailleurs la note d'information accompagnant cette émission obligataire.

© Copyright : Source: FEC

Annus horribilis pour le secteur bancaire, 2020 a été une année ordinaire pour les finances de cet établissement de crédit spécialisé. Son résultat net a certes baissé de près de 16%, pour s'établir à 244 millions de dirhams, mais ce recul est essentiellement dû à la contribution de 100 millions de dirhams versée au Fonds spécial pour la gestion de la pandémie du Coronavirus (Covid-19). En les retraitant de cette contribution exceptionnelle, reconvertie en crédit d'impôt sur les prochaines années, les bénéfices du FEC auraient été en hausse de 15% par rapport aux 270 millions de bénéfices dégagés en 2019.

Mieux encore, le FEC affiche des taux de rentabilité déconcertants en comparaison avec le benchmark du secteur bancaire. Quand les établissements de la place ont gagné, en moyenne en 2020, 4,8 dirhams sur 100 dirhams de ses fonds propres, cette banque particulière en a empoché 6,26 dirhams. Idem pour le ratio de rentabilité des actifs du FEC dont le niveau est 2 fois supérieur que la moyenne des établissements bancaires qui ressort à 0,5%.

Une niche sans risqueLe secret de cette performance financière réside d'abord dans le profil de risque de son portefeuille. Les lois organiques relatives aux régions, aux provinces et aux communes garantissent toutes le remboursement des emprunts: les annuités de prêts constituent en fait des dépenses obligatoires que toute collectivité territoriale doit inscrire d’office dans son budget.

Lire aussi : Les finances collectivités territoriales toujours mises à mal

«Les retards de paiement sont exceptionnels et les situations sont rapidement régularisées», nous explique ce connaisseur du dossier. Pour exemple, à la clôture des comptes au 30 juin 2021, le taux de recouvrement s’est établi à 92%, mais dès le 15 juillet, il est remonté à 98% suite au recouvrement rapide des traites à payer.

Ainsi, le coût du risque classique pour toute banque classique est quasi-inexistant pour le FEC, puisqu’il n'est jamais confronté à des situations de défaut de paiement de la part de ses clients. Le taux de créances en souffrance est à peine de 0,15% pour cet établissement alors que le taux de sinistralité moyen chez les banques marocaines est de 8,2%.

© Copyright : Source: FEC

D’autre part, avec moins d'une centaine de collaborateurs seulement et des investissements qui ne dépassent pas une poignée de millions de dirhams, le FEC affiche un coefficient d'exploitation en décalage par rapport à la moyenne du secteur bancaire. Celui-ci ne dépasse pas les 59 millions de dirhams pour un Produit net bancaire (PNB) de plus de 621 millions.

Effort sur les margesCe PNB provient essentiellement de la marge sur intérêts plus que confortable du Fonds. Une marge qui fait d'ailleurs grincer des dents certains membres de conseils communaux. «Certes, les taux appliqués par le FEC ne cessent de baisser d'année en année pour osciller aujourd'hui entre 4,1% et 4,6%. Mais la marge appliquée par rapport au coût de financement de cette banque reste assez disproportionnée si l'on tient compte qu'il s'agit d'un service financier payé par et pour le citoyen. Un effort est encore à faire sur les taux de sorties sachant que le coût de financement du FEC a été ces dernières années de moins de 2,5%», explique un membre de conseil régional.

Pourtant, ces taux de sorties sont annuellement révisés par les instances de gouvernance du Fonds dans lesquels les élus sont largement représentés. Huit conseillers communaux désignés par décision du ministre de l’Intérieur siègent –aux côtés de huit autres membres représentant l’administration– dans le Conseil d’administration du FEC, présidé par le chef de gouvernement et dirigé par un gouverneur du ministère de l’Intérieur.

Il n'empêche que la politique tarifaire du FEC mériterait d'être revisité. D'autant que cet établissement public –l’un des plus vieux au Maroc, puisqu’il a été créé dès 1959– a accompli bien du chemin depuis sa sortie du joug de la Caisse de Dépôt et de Gestion (1992) et l’obtention de son agrément de banque, en 1997.

© Copyright : Source: FEC

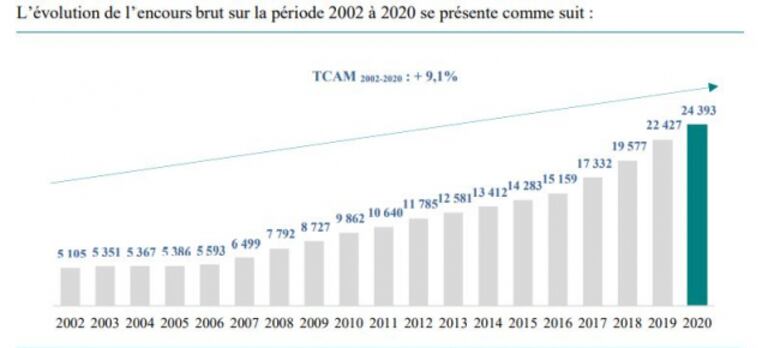

Sur les deux dernières décennies, l’encours de crédits distribués par le FEC a été multiplié par cinq. Mais le fonds a surtout réussi à optimiser ses coûts de financement et recouvert sa crédibilité auprès des organismes internationaux. Car si dans les années 1990, le fonds mobilisait une part importante de ses ressources via les emprunts extérieurs, il n’a plus profité du moindre tirage à l'étranger depuis 2003. Ce n’est qu'en 2019 qu’il a renoué avec ce mode de financement en mobilisant une ligne de crédit de 100 millions d’euros auprès de l'Agence française de développement (AFD).

Pas plus tard qu'en mars dernier, un accord de prêt de 165 millions de dollars a été signé avec l’Agence Japonaise de Coopération Internationale (JICA). «De nouveaux contrats de financement sont en cours de négociations avec d'autres agences internationales. Car le FEC a engagé les discussions avec plusieurs bailleurs de fonds dont certains ont déjà obtenu les autorisations de leurs instances de gouvernance respectives, suite aux due diligence qu’ils ont menées entre 2020 et 2021», nous confie notre source.

Lire aussi : JICA-FEC: un prêt japonais de 165 millions de dollars en faveur des collectivités territoriales

Ce type de financement est généralement assorti à des conditions avantageuses en termes de maturité ou de taux. Ce qui ne manquerait pas d’impacter positivement le coût de financement du FEC, dont le portefeuille de dettes est essentiellement composé d'emprunts obligataires. «La proportion de la dette obligataire est appelée à augmenter sachant que l'année 2022 sera marquée par le remboursement pour 1,5 milliard de dirhams de certificats de dépôt», explique ce même interlocuteur.

Il reste donc à espérer que cette optimisation du financement se répercute sur les taux de sortie appliqués aux collectivités territoriales. D’autant que les besoins de ces dernières sont proportionnelles à leur montée en puissance en tant qu’acteurs majeurs du développement territorial. Transport urbain et interurbain, assainissement liquide et solide, grands équipements… Autant de projets structurants capitalistiques, qui nécessitent d’importants volumes de financement. Une aubaine, pour cette banque exclusive…